En revanche, lorsqu’il existe un lien de subordination entre l’associé et la société d’exercice libérale, l’associé est, par exception, imposé dans la catégorie des traitements et salaires.

Les mêmes règles s’appliquent aux associés gérants majoritaires de SELARL et les associés de SELCA lorsque leurs rémunérations, tirées de l’exercice de leur activité libérale, peuvent être distinguées de celles qu’ils perçoivent au titre de leurs fonctions de gérance. À défaut, les rémunérations de l’exercice de leur activité libérale dans la SEL, sont comme celles perçues au titre de leurs fonctions de gérance, imposées dans les conditions prévues à l’article 62 du CGI (revenus des associés et gérants).

Dans la mesure où certains contribuables n’étaient pas en mesure de mettre en œuvre ces nouvelles dispositions dès le 1er janvier 2023, une tolérance vient d’être instaurée par l’administration fiscale.

Ainsi, les associés de SEL qui, jusqu’alors déclaraient leurs rémunérations perçues au titre de l’exercice de leur activité libérale dans la catégorie des traitements et salaires et qui ne sont pas en mesure de se conformer au nouveau régime, peuvent, par tolérance, continuer d’être imposés selon les mêmes modalités jusqu’au 31 décembre 2023.

La même tolérance s’applique pour les associés gérants majoritaires de SELARL et les associés gérants de SELCA, lesquels peuvent continuer à être imposés dans les conditions prévues à l’article 62 du CGI.

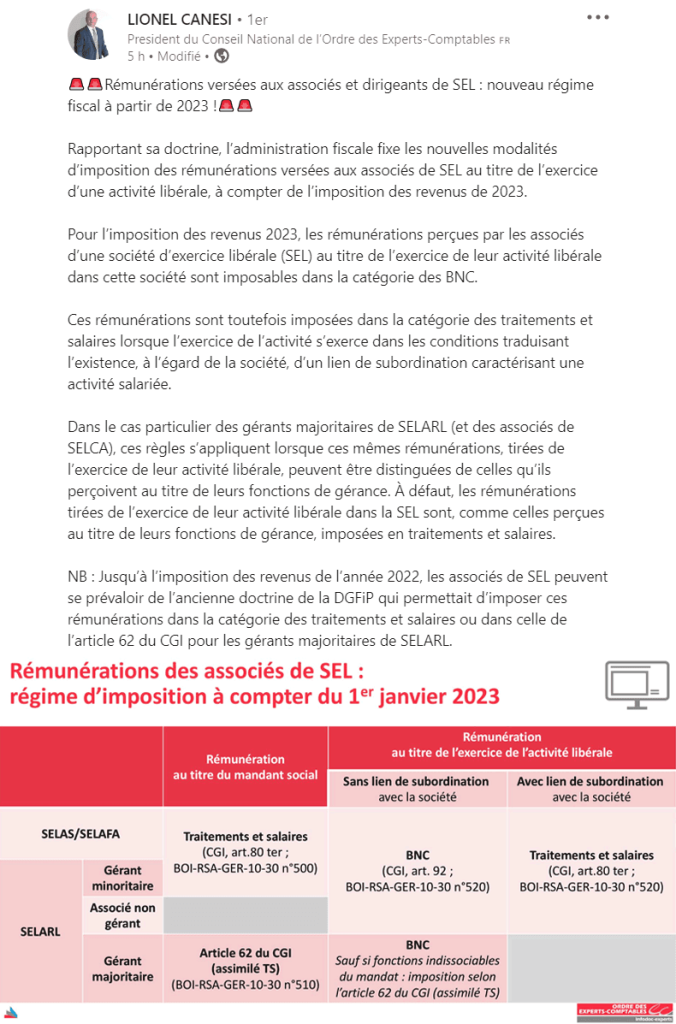

Rémunération au titre du mandat social

Le régime d’imposition de la rémunération versée au titre du mandat social dépend de la forme juridique :

- dans les SELARL, la rémunération du gérant majoritaire relève de l’article 62 du CGI (c’est à dire assimilé aux traitements et salaires) ;

- dans les SELAS/SELAFA, la rémunération versée au titre du mandat social relève de la catégorie des traitements et salaires.

Rémunération au titre de l’activité libérale (« rémunération technique »)

La détermination du régime d’imposition des rémunérations relatives aux fonctions techniques doit ici prendre en compte un critère supplémentaire, celui de l’existence d’un lien de subordination avec la société :

- en l’absence de lien de subordination avec la société, la rémunération au titre de l’activité libérale doit être imposée dans la catégorie des bénéfices non commerciaux (BNC ; BOI-RSA-GER-10-30, 15 déc. 2022).

Une exception : le cas du gérant majoritaire de SELARL et des associés gérants de SELCA dont les fonctions sont indissociables du mandat. Dans ce cas, la rémunération sera imposée selon l’article 62 du CGI, c’est-à-dire assimilé aux traitements et salaires).

- en présence d’un lien de subordination avec la société, la rémunération au titre de l’activité libérale doit être imposée dans la catégorie des traitements et salaires.